Jaarverslag 2025

Vernieuwend Vooruit

De drang om te vernieuwen en te versnellen is groter dan ooit in de wereld van energie. Ook in 2025 stonden we bij Stedin voor grote uitdagingen én kansen. Volle netten remmen de economische en maatschappelijke ontwikkeling, terwijl de vraag naar energie blijft groeien. Ondanks forse investeringen neemt de druk op het net toe en vraagt dit om slimmer denken en doen.

Samen met aannemers, gemeenten en andere partners versnellen we de aanpak in buurten. Tegelijkertijd helpen testlocaties, flexibele contracten, digitalisering en technische innovaties om het bestaande net beter te benutten. Daarbij houden we steeds voor ogen dat we niet bouwen voor het net, maar voor mensen: voor huishoudens die willen verduurzamen, bedrijven die willen groeien en buurten die willen leven.

Met een frisse blik en vol energie nemen we verantwoordelijkheid om samen vernieuwend vooruit te gaan. In ons jaarverslag laten we zien hoe we werken aan oplossingen die het verschil maken – voor nu en met het oog op morgen.

Stedin in cijfers

€ 0 mln

0 MVA

Bouwen

0

0

0 km

Benutten

0 MW

Beheren

0,0000 %

0,0000 %

Klantgemak in dienstverlening

0 %

0 %

0 %

duurzame gassen & alternatieve warmte

0 WEQ

Marktfacilitering

0,0 %

duurzaamheid

0 kton CO2 -eq

0 %

financieel gezond

A-

medewerkers, leiderschap & cultuur

0 fte

0 eNPS

veiligheid

0,0 LTIR

0,0 RIF

Resultaten

Samen werk maken van een leefwereld vol nieuwe energie

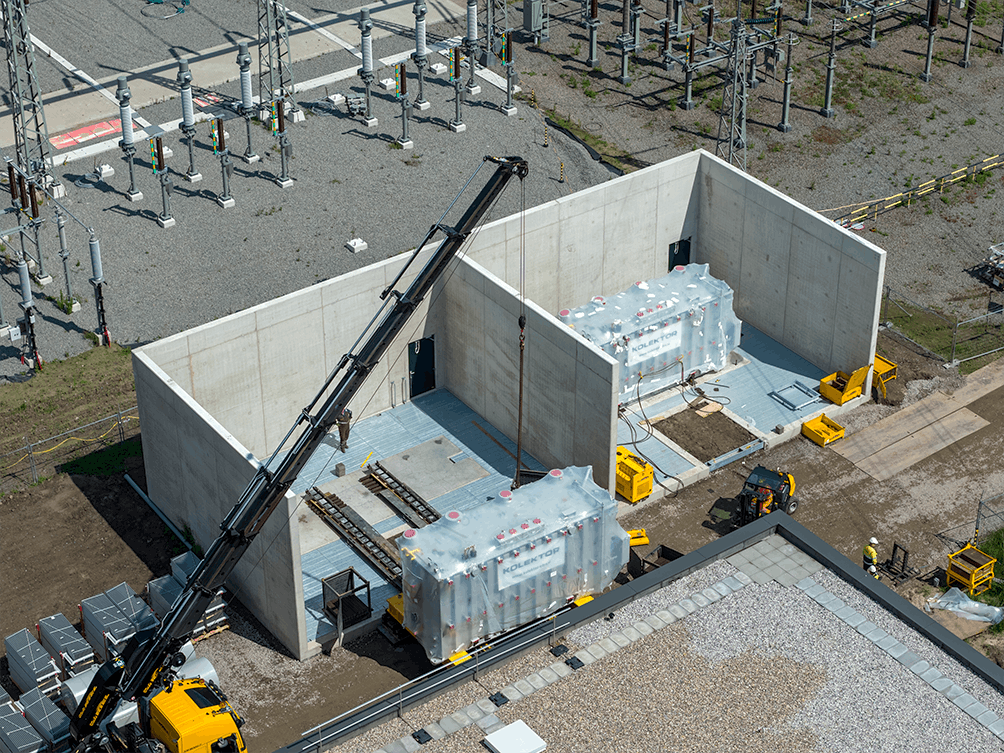

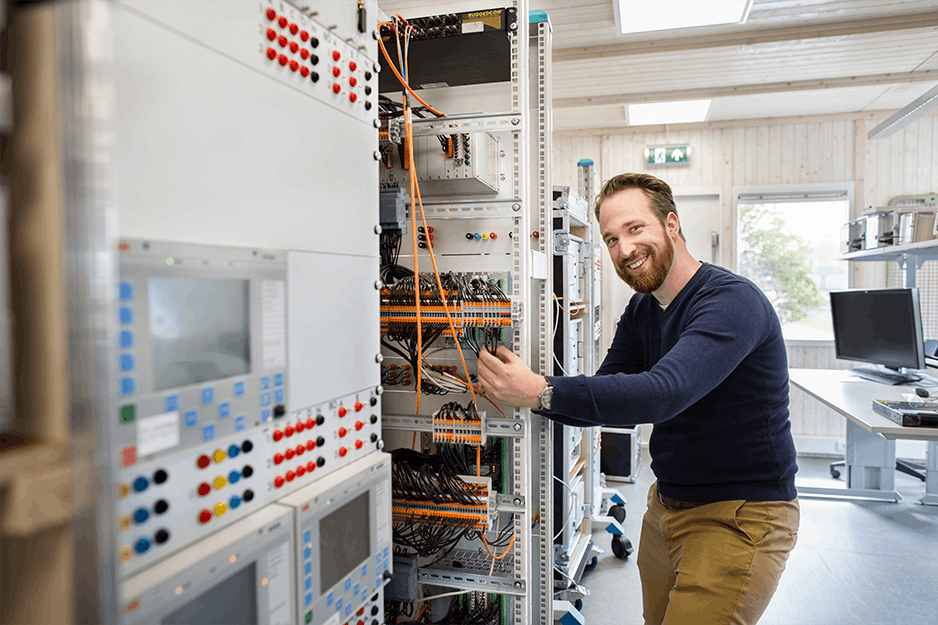

Stedin werkt aan duurzame waardecreatie voor de lange termijn door samen te werken met ketenpartners. Onze strategie richt zich op het uitbreiden van de netcapaciteit, terwijl we de netprestatie hoog houden. Dit doen we door meer kabels en leidingen aan te leggen en extra stations te bouwen. Ook stemmen we vraag en aanbod van energie beter op elkaar af en zetten we de beschikbare netcapaciteit zo slim mogelijk in. Daarnaast zorgen we voor een betrouwbare en veilige energievoorziening door de prestatie van ons energienet te borgen.

Stedin draagt bij aan de verduurzaming van Nederland door zo goed en zo snel mogelijk de netcapaciteit uit te bouwen, en door onze eigen impact en uitstoot te minimaliseren.

Bouwen, Benutten en Beheren

prioriteiten

Netcapaciteit

Bouwen & Benutten

Netprestatie

Beheren

overige doelen & randvoorwaarden

Dienstverlening | Medewerkers, leiderschap & cultuur | Duurzaamheid | Duurzame gassen & alternatieve warmte | Veiligheid & Cybersecurity | Financieel gezond | Marktfacilitering | ICT- & verandercapaciteit